Na hora de planejar a compra de um bem de alto valor, como um imóvel ou um veículo, uma das decisões mais importantes a se tomar é em relação à forma de financiamento. No Brasil, as modalidades de financiamento mais comuns são a Tabela Price e a Tabela SAC, cada uma com características próprias que podem impactar diretamente no seu bolso ao longo dos anos. É fundamental entender bem cada uma delas para fazer uma escolha consciente e que esteja alinhada com suas possibilidades financeiras e objetivos. Este artigo pretende esclarecer as principais dúvidas sobre essas duas tabelas de financiamento, suas vantagens e desvantagens, e ajudar você a determinar qual é a melhor opção para sua situação. Vamos destrinchar cada uma delas para que você tenha todas as informações necessárias para tomar a decisão mais acertada.

Ao escolher um financiamento, você se depara com várias opções, cada uma com suas regras de cálculo e impactos no valor das parcelas e no total pago ao fim do contrato. A Tabela Price e a Tabela SAC são apenas duas das diversas formas de se estruturar um financiamento, mas são as que más se destacam pelo seu uso disseminado, especialmente em financiamentos de longo prazo, como os imobiliários. Um erro comum é pensar que a escolha de uma tabela de financiamento seja uma decisão de menor importância. No entanto, dependendo do valor financiado e do prazo escolhido, a diferença total a ser paga pode ser significativa.

Com a conjuntura econômica atual e as taxas de juros em constante mudança, é mais importante do que nunca entender como cada tabela funciona e como os juros são calculados e aplicados ao longo do tempo. Assim, ao compreender cada tabela, você poderá fazer projeções mais realistas e escolher a opção que melhor se enquadra à sua realidade. Seu orçamento familiar, seus planos futuros, a estabilidade de seus rendimentos, entre outros fatores, devem ser considerados cuidadosamente antes de tomar uma decisão que afetará sua vida financeira por muitos anos.

A escolha entre Tabela Price e Tabela SAC não deve ser feita levianamente. As diferenças entre elas podem representar milhares de reais ao final do financiamento. Além do mais, convém lembrar que o financiamento não deve comprometer de forma excessiva o orçamento mensal, evitando assim o risco de inadimplência. Portanto, acompanhe a leitura deste artigo completo para sair certeiro na escolha entre a Tabela Price e a Tabela SAC.

O que é Tabela Price? Características principais

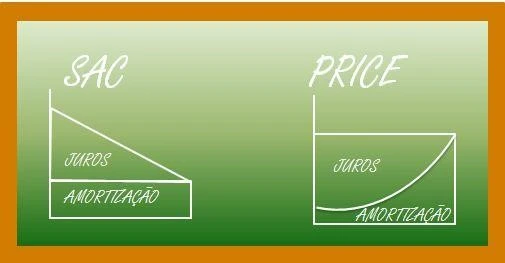

A Tabela Price, também conhecida como sistema francês de amortização, é uma forma de financiamento em que as parcelas são fixas, ou seja, o valor da prestação não se altera ao longo do tempo, desde que mantidos os mesmos juros e prazo. No início do financiamento, a maior parte do valor da parcela corresponde aos juros, enquanto a amortização do capital principal é menor. À medida que o tempo passa, essa proporção se inverte gradualmente, com a parcela dos juros diminuindo e a da amortização subindo.

Algumas características que definem o uso da Tabela Price são:

- Parcelas iguais e sucessivas

- Amortização crescente ao longo do tempo

- Juros decrescentes ao longo do pagamento

A tabela a seguir exemplifica a dinâmica de um financiamento pela Tabela Price:

| Prestação | Amortização | Juros | Saldo Devedor |

|---|---|---|---|

| R$1.000 | R$200 | R$800 | R$99.800 |

| R$1.000 | R$250 | R$750 | R$99.550 |

| R$1.000 | R$300 | R$700 | R$99.250 |

Vantagens e desvantagens da Tabela Price

Há vários pontos que podem ser considerados tanto vantagens quanto desvantagens da Tabela Price, dependendo do contexto financeiro do tomador do financiamento. Entre as vantagens estão:

- Previsibilidade: ao serem fixas, as parcelas permitem um planejamento financeiro mais claro e estável.

- Adaptação à realidade salarial: ideal para quem tem uma renda que se ajusta à inflação anualmente, mantendo assim o poder de compra.

Por outro lado, as desvantagens incluem:

- Custo final maior: como no início o componente de juros é maior, o custo total do financiamento tende a ser mais elevado quando comparado com outras modalidades.

- Desequilíbrio na amortização inicial: os primeiros anos de financiamento amortizam muito pouco do capital principal.

O que é Tabela SAC? Características principais

A Tabela SAC (Sistema de Amortização Constante) é outra forma muito comum de financiamento no Brasil, sendo especialmente prevalente em financiamentos imobiliários. Ela se caracteriza pela amortização constante do principal. Ou seja, a cada parcela, o valor amortizado é o mesmo. Dessa forma, as parcelas são decrescentes, pois os juros são calculados sobre o saldo devedor, que diminui a cada mês.

As principais características da Tabela SAC são:

- Amortização constante do valor principal

- Parcelas decrescentes ao longo do tempo

- Impacto maior no orçamento no início do financiamento

A seguinte tabela ilustra a estrutura de um financiamento pela Tabela SAC:

| Prestação | Amortização | Juros | Saldo Devedor |

|---|---|---|---|

| R$1.200 | R$500 | R$700 | R$99.500 |

| R$1.180 | R$500 | R$680 | R$99.000 |

| R$1.160 | R$500 | R$660 | R$98.500 |

Vantagens e desvantagens da Tabela SAC

A Tabela SAC tem vantagens e desvantagens que merecem ser ponderadas pelos tomadores de financiamento. Entre as vantagens, destacam-se:

- Economia no longo prazo: o custo total do financiamento tende a ser menor, já que os juros são calculados sobre um saldo devedor que diminui mais rapidamente.

- Estímulo à quitação antecipada: como o saldo devedor cai mais prontamente, o custo para quitação antecipada é menor.

Porém, ela tem as seguintes desvantagens:

- Parcelas mais altas no início: isso pode comprometer mais o orçamento inicial do tomador, e requer maior planejamento financeiro.

- Dificuldade de planejamento: as parcelas decrescentes exigem que o tomador se planeje para enfrentar as prestações mais elevadas do começo do financiamento.

Comparativo: Tabela Price vs. Tabela SAC no longo prazo

A escolha entre a Tabela Price e a Tabela SAC afeta diretamente o custo do financiamento a longo prazo. Para exemplificar o impacto dessa escolha, pode-se considerar um financiamento de R$100.000,00 com juros de 8% ao ano por 10 anos. Abaixo, uma simulação comparativa:

Tabela Price

- Parcela fixa: aproximadamente R$1.213,82

- Total pago após 10 anos: aproximadamente R$145.658,40

Tabela SAC

- Primeira parcela: aproximadamente R$1.333,33

- Última parcela: aproximadamente R$916,67

- Total pago após 10 anos: aproximadamente R$135.000,00

Neste exemplo, o total pago pelo financiamento utilizando a Tabela SAC é aproximadamente R$10.658,40 menor do que pela Tabela Price. No entanto, é preciso considerar que as parcelas iniciais da Tabela SAC são mais elevadas, exigindo maior capacidade financeira no início.

Como escolher entre Tabela Price e SAC de acordo com o seu perfil financeiro

Para tomar a melhor decisão sobre qual tabela de financiamento escolher, é preciso analisar o seu perfil financeiro. A seguir, alguns pontos a considerar:

- Flutuação de renda: se a sua renda é variável, a Tabela Price pode ser mais adequada devido às parcelas fixas.

- Planejamento financeiro: pense no impacto das parcelas no seu orçamento a curto, médio e longo prazo.

- Perspectiva de aumento de renda: se você espera um aumento de renda significativo, a Tabela SAC pode ser vantajosa, pois as parcelas iniciais são mais altas.

- Disponibilidade para amortizações: se você prevê ter recursos para amortizações antecipadas, a Tabela SAC pode ser mais econômica.

A escolha entre essas tabelas depende de uma análise detalhada da sua situação financeira atual e de suas expectativas futuras.

Impacto dos juros no financiamento: SAC vs. Price

Os juros são um dos principais fatores que influenciam o custo total de um financiamento. Na Tabela Price, os juros são mais acentuados no início e diminuem ao longo do tempo. Já na Tabela SAC, os juros reduzem-se de maneira mais constante, acompanhando a amortização do saldo devedor.

Considere o seguinte:

- Tabela Price: menor amortização inicial do principal e maior impacto dos juros.

- Tabela SAC: amortização constante do principal e diminuição mais rápida dos juros a serem pagos.

É essencial analisar a taxa de juros aplicada e a sua variação ao longo do tempo para escolher a tabela que resultará no menor custo total de juros pagos.

Considerações finais: Qual tabela é mais vantajosa para você?

Ao final, a decisão entre Tabela Price e Tabela SAC deverá ser baseada em uma combinação de fatores pessoais e econômicos. Se você busca estabilidade nas parcelas e um bom planejamento do orçamento familiar, a Tabela Price pode ser mais atrativa. Caso você queira economizar no custo total e tenha capacidade de enfrentar parcelas maiores no início, a SAC pode ser a escolha ideal. Lembre-se de considerar a perspectiva de quitação antecipada, a possibilidade de variações na sua renda e os planos financeiros a longo prazo.

Recapitulação dos pontos principais

Para facilitar a sua decisão, recapitulemos os pontos principais discutidos neste artigo:

- Tabela Price garante parcelas fixas e é adequada para quem busca previsibilidade.

- Tabela SAC apresenta parcelas decrescentes e pode resultar em um custo total menor.

- A escolha ideal depende do seu perfil financeiro, estabilidade de renda e projeções futuras.

- Analise o impacto dos juros no custo total do financiamento.

Ao fazer uma escolha informada, você maximiza as chances de lidar com seu financiamento de maneira sustentável e vantajosa.

Perguntas frequentes (FAQ)

- A Tabela Price sempre tem parcelas mais elevadas que a SAC?

Não necessariamente. A Tabela Price tem parcelas fixas, enquanto na SAC, as parcelas iniciais são mais altas e vão diminuindo ao longo do tempo. - É possível trocar de tabela de financiamento depois de assinar o contrato?

Geralmente, as condições de financiamento são fixadas em contrato e não podem ser alteradas. No entanto, pode haver exceções dependendo do banco ou da instituição financeira. - O que acontece com o saldo devedor em ambas as tabelas?

Na Tabela Price, o saldo devedor diminui lentamente no início e mais rapidamente ao final. Na Tabela SAC, ele diminui de forma constante desde o início. - Como os juros são calculados nas duas tabelas?

Na Tabela Price, os juros são calculados sobre o saldo devedor e reduzem com o tempo. Na SAC, os juros são calculados sobre o saldo devedor, reduzindo-se a cada pagamento feito. - Qual tabela é mais usada em financiamentos imobiliários?

No Brasil, a Tabela SAC é tradicionalmente mais utilizada em financiamentos imobiliários. - Existe algum risco em escolher a Tabela SAC com uma renda mais baixa?

Sim, as parcelas iniciais mais altas da Tabela SAC podem comprometer um orçamento mais apertado. É necessário planejamento e certeza de que haverá renda suficiente para cobrir as prestações. - Em um cenário de queda de juros, qual tabela é mais vantajosa?

Em queda de juros, a Tabela SAC tende a ser mais vantajosa, pois o saldo devedor diminui mais rapidamente e, consequentemente, os juros pagos também. - Posso fazer amortizações extras nos dois tipos de tabela?

Sim, normalmente é possível realizar amortizações extras em ambos os sistemas, o que pode reduzir o valor do saldo devedor e o total de juros a pagar.

Referências

- COSTA, Carlos. Financiamento Imobiliário: Entenda o Sistema de Amortização Constante (SAC). 2. ed. São Paulo: Editora Imóvel, 2020.

- MORAIS, Fernanda e SOUZA, Paulo. Tabela Price e SAC: Guia para Tomadores de Crédito. Rio de Janeiro: Finança Prática Editora, 2018.

- SILVA, Ana Lúcia. Juros e Amortização: Entendendo as Formas de Financiamento. Belo Horizonte: Editora Dinheiro, 2019.